Технический анализ рынка для начинающих трейдеров на Форексе и фондовых рынках. Вводная статья для новичков. Подходы в техническом анализе

1. Что такое технический анализ простыми словами

(сокращённо “теханализ”) — это самый распространённый подход к построению торговых стратегий и анализу всех

финансовых рынков

, основывающейся исключительно на поведении цены в прошлом. На основе выводов можно осуществлять торговые действия с целью заработка: открывать длинные и

короткие позиции

.

Можно напридумывать много различных определений, но главная суть технического анализа в том, что трейдер, принимая решения в покупке или продаже активов, больше ничем не оперирует кроме цены. Таким образом, нет необходимости в изучение многих макроэкономических факторов.

В основе технического анализа лежат следующие аксиомы (постулаты):

- Цена учитывает всё;

- Цена имеет свойство цикличности и повторения;

- На рынке бывают тренды;

Впервые про методы технического анализа начал писать трейдер Чарльз Доу. Он считается разработчиком базовых закономерностей. В своих теориях и подходах Чарльз рассмотрел много интересных закономерностей, некоторые из которых используются современными трейдерами до сих пор.

Что такое технический анализ

Для начала небольшой теоретический экскурс в теханализ, чтобы вы могли понять, нужны ли вам знания из этой области биржевой торговли.

Технический анализ – это методика, которая позволяет находить и анализировать тенденции изменения цены на различные активы за какой-то период времени (час, день, месяц, год и т. д.) На основе выявленного тренда трейдер прогнозирует дальнейшее развитие и принимает взвешенное решение о покупке или продаже актива.

Многие новички теряют свой капитал, когда совершают операции на фондовом рынке на фоне эмоций, неблагоприятных прогнозов аналитиков, плохих экономических новостей или под влиянием настроения большинства игроков. Но профессиональный инвестор принимает решение только на основе фундаментального и технического анализов.

Последний проводится с помощью изучения биржевых графиков, которых к сегодняшнему дню разработано несколько десятков. Но наиболее популярными являются:

- Линейный.

- График баров.

- График японских свечей.

Используют анализ трендов, фигур и технических индикаторов. Обо всех методах, способах и приемах теханализа вы можете прочитать в топ-10 книг, который я подобрала для вас.

Теханализ — не то, о чем стоит думать начинающим инвесторам

Если вы консервативный инвестор или только хотите им стать, вам вообще не стоит думать о теханализе. Оставьте его трейдерам: для них торговля на бирже — ежедневная нервная и изнурительная работа.

Статья размещена сугубо в целях расширения кругозора, мы не хотим учить вас теханализу и не призываем использовать его на практике.

Инвестредакция

Почему так популярен среди трейдеров

Приемы технического анализа универсальны, их можно использовать не только на фондовом рынке России, но и для анализа китайских акций, или фьючерсов на концентрат апельсинового сока, или чего бы то ни было еще. Подкупает простота применения: даже если трейдер работает со сложными техническими индикаторами, они все вшиты в торговый софт и абсолютно понятны в использовании.

Кроме того, на сегодня существует огромное количество рекламы, которая подогревается феноменальными историями успеха трейдеров, использующих технический анализ.

Преимущества и недостатки

Действительно, одно из преимуществ технического анализа — универсальность применения для разных рынков — как российского, так и любого другого. Еще один плюс заключается в том, что принципы работы одинаковы для разных таймфремов, т.е. неважно, смотрите вы 5-минутные графики или анализируете недельные данные фондовых рынков.

К недостаткам относится высокая степень субъективности и отсутствие реальных факторов оценки активов. Чемпион по инвестированию, гуру фондовых рынков Уоррен Баффет очень хорошо охарактеризовал проблемы теханализа следующей фразой:

«Я понял, что технический анализ не работает, когда перевернул график, и он показал тот же самый технический анализ».

Тренды

Тренд – это выраженное изменение курса за определенный промежуток времени.

- Боковой. Отличается незначительными колебаниями, считается, что в это время цена отдыхает и формируется будущее развитие;

- Вверх (бычий). Редко бывает прямым, обычно двигается волнами с небольшими откатами и покорением новых максимумов;

- Вниз (медвежий). Аналогичен верхнему, только в обратную сторону.

Различаются по времени (таймфрейму):

- Долгосрочный (главный), длительность от полугода до нескольких лет. Определяем его на недельном и месячном графике;

- Среднесрочный (вторичный), держится несколько месяцев и не противоречит главному. Смотрим на дневном и недельном временном промежутке.

- Краткосрочный живет несколько недель. Можно определить на 4-х часовом и дневном таймфрейме.

Если вас интересуют совсем небольшие импульсы, например часовые или минутные, то знайте, что они плохо прогнозируются и ТА на них, как правило, не работают. Их еще называют рыночный шум.

2. Подходы в техническом анализе

Есть множество различных подходов к изучению технического анализа.

- Тренды;

- Индикаторы;

- Графические модели;

- Свечной анализ (японские свечи);

- Уровни поддержки и сопротивления;

- Анализ цен на основе теории Эллиотта и волн Вульфа;

- Альтернативные представления графика цены. Например, график Ренко;

2.1. Тренды — построение линий

Технический анализ без прорисовки линии тренда большая редкость. Если открыть какой-нибудь вебинар по анализу рынка, то наверняка там будут присутствовать различные трендовые линии.

Пример с линиями тренда (нисходящее движение):

Пример с линиями тренда (восходящее движение):

Тренды строятся в виде линий “на глаз”. В случае восходящего движения ищутся последовательные возрастающие точки минимума, через которые проводится линия.

В каждой книге по техническому анализу этому подходу посвящается целый раздел. Хотя реально строить стратегию и торговать по линиям трендам невозможно. Это связано с тем, что линия строится уже на истории цены. По мере развития движения цены она будет как ускоряться, так и замедляться. Пока инвестор будет ждать 100% сигнал на вход, то тренд к этому времени уже может подходить к завершению.

Есть понятие: “истинные линии тренда”. Они подробно описаны в книге “Межрыночный технический анализ” (автор Мэрфи).

2.2. Индикаторы и осцилляторы

С массовым появлением компьютеров важную роль в техническом анализе стали приобретать индикаторы. Их на данный момент столько, что и не перечислить. Есть трендовые, есть осцилляторы, есть основанные на объёмах и т.д. Но идеального пока никто не придумал и никогда не придумает.

Каждый индикатор (осциллятор) строится всего лишь на пяти значениях, которые доступны каждому трейдеру для просмотра:

- Цена открытия (open);

- Цена закрытия (close);

- Максимум (high);

- Минимум (low);

- Объём (volume);

Разница между индикатором и осциллятором

Считается, что осцилляторы строятся в отдельном окне и их основная задача показывать “перегретость” рынка. Они не предназначены для определения трендов в отличие от индикаторов.

Главная идея торговых стратегий на индикаторах опирается на их показания. Существуют понятия зон “перекупленности” и “перепроданности”. Если какой-то осциллятор вошёл в эту зону, то аналитики будут советовать открывать позиции в противоположную сторону. Иногда это будет давать плюс, но иногда и минус.

Классические осцилляторы:

- ATR;

- RSI;

- Stochastic;

- ADX;

- CCI;

- Momentum;

Классические индикаторы:

- Скользящие средние (самый популярный);

- Описание MACD;

- Полосы Боллинджера;

- Уровни Фибоначчи;

- Индикатор облако Ишимоку;

- Parabolic SAR;

- Индикатор Фрактал;

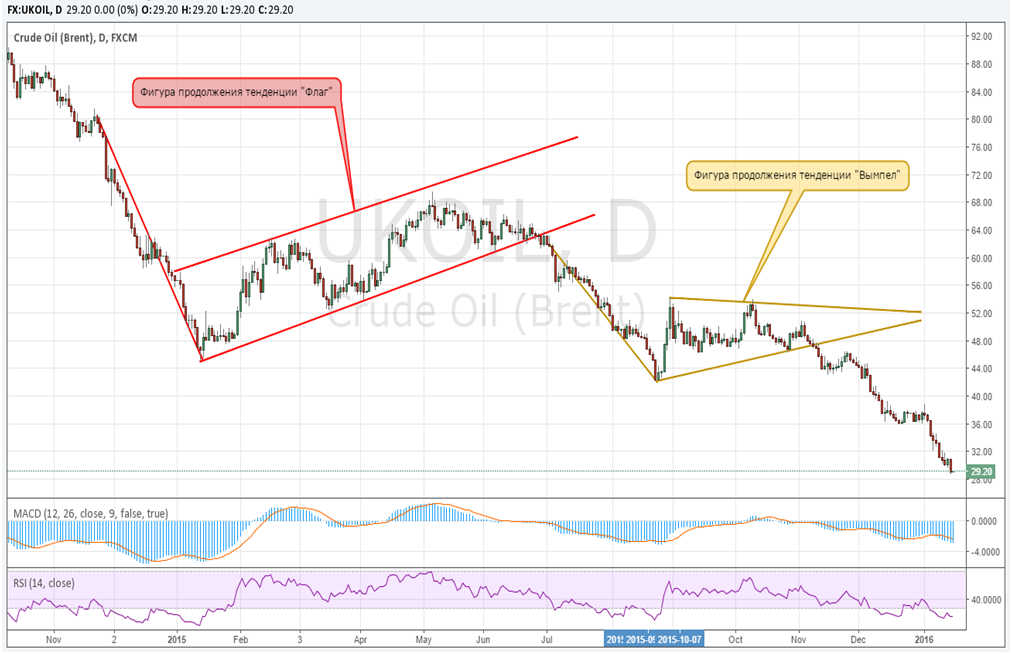

Пример графика с индикаторами:

2.3. Свечной анализ (японские свечи)

Представление биржевых графиков в виде Японских свечей (баров) является классическим вариантом в техническом анализе. Это огромное и интересное направление для изучения. Есть даже целые книги, посвящённые исключительно свечным стратегиям.

Японские свечи хороши тем, что показывают сразу 4 основных параметра: открытие, закрытие, максимум и минимум в единицу времени. Этим она является гораздо удобнее, чем линия цены на графике:

На основе Японских свечей строятся “свечные модели” (паттерны). Это графические ситуации на графике, которые являются предвестниками каких-то движений. Например, смена тренда, зарождение или продолжение движение. Таких паттернов существуют десятки.

Например, паттерн “звезда Доджи” является предвестником к понижению:

Японские свечи — это прекрасная тема для изучения, но они никогда не смогут стать Граалем. У них много ложных сигналов, поэтому нельзя строить свою торговую систему исключительно на них.

2.4. Графические модели

Чартисты (трейдеры, которые изучают подробно колебания цен) внимательно отыскивают различные графические фигуры на графике. Как показывает практика, поведение цен циклично на рынках, поэтому зачастую история повторяется, рисуя одни и те же графические модели.

На графиках часто возникают графические модели. Особенно на крупных таймфреймах h4 и d. Во время торговли сложно заранее понять какая фигура формируется. Трейдер может проводить анализ лишь по завершении полной отрисовки фигуры, а это может быть уже слишком поздно для входа в сделку, т.к. цена ушла далеко.

Графических моделей придумано очень много. Рассмотрим популярные.

1. Голова и плечи:

2. Двойная вершина:

3. Вымпел:

4. Флаг:

Коррекционные движения после роста и дальнейший пробой в сторону тренда — это наиболее часто встречающиеся фигуры.

Ларри Вильямс в своей книге “Долгосрочные секреты краткосрочной торговли” крайне негативно относится к подобным фигурам. Он уверен, что если строить график на основание подбрасывания монеты, то и в нём можно отыскать подобные фигуры, а значит основывать торговую стратегию на них бессмысленно.

2.5. Пробой уровней

Пробои линий сопротивления и поддержки регулярно встречаются на рынках. Большинство пробоев ложные, но истинные могут принести большие деньги. Многие торговые стратегии основаны на пробоях.

Приведём примеры пробоев уровней.

1. Пробой уровня сопротивления:

2. Пробой уровня поддержки:

После истинных пробоев следует сильное движение цены в сторону пробоя. На этом можно делать неплохие деньги, но такие ситуации бывают несколько раз в год.

По статистике самые прибыльными торговыми роботами являются пробойные. Рекомендую прочитать про этот вид стратегий в отдельной статье:

- Пробой уровней — обзор торговой стратегии;

2.6. Волны Эллиотта

Теория, основанная на волнах Эллиотта, носит больше теоретический характер. Главная идея в том, что любое движение на рынке состоит из нескольких фаз. Каждая фаза характеризуется размером движения и временем.

Причём волна Эллиотта на понижение и на повышение имеют те же самые стадии развития. В свою очередь, каждая локальная волна также состоит из маленьких волн.

В реальных торгах сложно отыскать эти волны Эллиотта, а тем более открывать позиции на основании этих данных, поэтому этим подходом мало кто пользуется. Лишь профессиональные трейдеры в состоянии искать точки входов/выходов по волнам. Новичкам не рекомендую заниматься этой теорией.

- Торговые стратегии для биржи;

- Как разработать стратегию для торговли;

Майкл Н. Кан “Технический анализ”

В книге объясняется множество сложных понятий из трейдерского лексикона простыми словами: бары, линии поддержки и сопротивления, скользящие средние, фигуры разворота и продолжения тенденции и др. Материал в книге рассчитан для любого рынка, несмотря на то, что рассматриваются только акции.

Автор – технический аналитик, у которого за плечами годы работы на известные финансовые компании. Борьба между приверженцами фундаментального анализа и сторонниками теханализа ведется давно. М. Кан на стороне графиков, индикаторов и фигур.

Через всю книгу он проводит мысль, что одним из решающих факторов в установлении цены играет психология. Настроение толпы можно увидеть в сигналах, которые посылает график. Задача теханализа – вовремя реагировать на меняющиеся тенденции. А это неизбежно приведет к увеличению прибыли и снижению количества убыточных сделок.

Методики

Методический набор включает следующие инструменты:

- «японские свечи» – графический способ рыночного анализа;

- фигуры – изображения, отражающие цикличные состояния рынка;

- индикаторы – результаты математических функций, применяемых для расчета подтверждения или разворота трендов.

3. Что такое разворотные фигуры

Пожалуй, наиболее субъективной частью графического технического анализа является определение разворотных фигур и фигур продолжения тенденции. Фигуры технического анализа – это ценовые формации, которые визуально можно очертить линиями поддержки и сопротивления, и которые схожи с определенными геометрическими фигурами. Выделяют две категории фигур технического анализа: фигуры продолжения тенденции и разворотные фигуры, которые предвещают смену тенденции.

К фигурам продолжения тенденции традиционно относят такие фигуры как: «Флаг», «Вымпел», «Треугольник».

К разворотным фигурам относятся такие фигуры как: «Голова и плечи», «Двойная вершина», «Тройная вершина», «Восходящий треугольник», «Нисходящий треугольник».

Непосредственно сигналом, свидетельствующим о смене тенденции, является момент, когда цена пробивает уровень ключевой линии поддержки или линии сопротивления, образующей данную фигуру. Это является мощным психологическим сигналом для рынка и, как правило, способствует сильному и стремительному развитию тенденции.

Технический или фундаментальный анализ

Как правило, технический анализ применяют для трейдинга и краткосрочных вложений. Фундаментальный анализ применяют долгосрочные инвесторы, которые могут игнорировать краткосрочные колебания цены.

С помощью любого анализа инвестор пытается понять, куда дальше двинется цена. Но фундаментальный анализ изучает причины, а технический анализ изучает следствия. Технического аналитика не волнует, почему движется цена, — для него важно, что она вообще это делает. Фундаментальный аналитик же пытается понять, почему цена изменилась.

Анализ японских свечей

При анализе фондового рынка чаще всего используются именно японские свечи. Предмет исследования здесь — формирование различных комбинаций из двух или более японских свечей. При прогнозировании движения цен фондовых рынков используются как простейшие комбинации вроде «поглощения», «Харами» или «утренней звезды», которые встречаются очень часто, так и сложные модели, включающие в себя множество свечей и условий подтверждения.

Их пример — «крепость», «медвежий трехлинейный прорыв», «заканчивающееся бычья или медвежья игра с Гэпом» и др.

Индикаторный анализ

По названию понятно, что этот аналитический метод предусматривает использование индикаторов. Сами индикаторы строятся на основании математических и статистических моделей. Они могут учитывать, объемы, продолжительности тенденций, средневзвешенные показатели торгов, количество и резкость совершения сделок, а также многие другие факторы. Все это между собой комбинируется, переплетается и выстраивается в виде некой визуальной модели. По своим свойствам они могут подразделяться на множество групп, о которых я также расскажу отдельно.

Волновой анализ волны Элиотта

Этот анализ технической картины фондовых рынков назван в честь Ральфа Нельсона Эллиотта — основоположника этого направления.

Проанализировав огромное количество графиков, он выделил, что рыночные колебания почти всегда чередуются, принимая форму волн. Эти волны он поделил на коррекционные и движущие. А дальше установил, что большинство тенденций включают в себя 5-волновую модель, где 3 являются движущими, а 2 — коррекционными.

Анализ объема

Раньше этот вид технического анализа, по крайней мере, среди участников фондового рынка РФ, обходился стороной, но сейчас получил довольно широкое признание. Объем торгов – это количество совершенных сделок за определенный период. В классическом виде объем торгов исследуется по вертикальному методу, т.е. анализируются сделки относительно момента времени.

Однако встречается кластерный, или горизонтальный метод, когда объемы рассматриваются относительно ценовых уровней.

Стаканный

Вид предполагает аналитическую работу с биржевым стаканом котировок. Стакан представляет собой открытый аукцион, где на условиях анонимности участники фондового рынка предлагают купить и продать отдельные инструменты по конкретным ценам. Трейдеры стараются отследить необычные заявки во время торгов, на основе этого принимая решение о сделке.

Однако, на фондовом рынке стакан котировок не всегда обладает достаточной информативностью, так как многие крупные заявки формируются в виде так называемые айсбергов или через специальные пулы.

3. Книги по техническому анализу

Чтобы хорошо разбираться в техническом анализе необходимо прочитать не одну книгу. Благо их очень много по состоянию на 2018 год.

Рекомендую прочитать следующие книги:

- Технический анализ фьючерсных рынков: теория и практика (автор Джон Мэрфи);

- Технический анализ. Полный курс (автор Джек Швагер);

- Технический анализ от А до Я (автор Акелис Стивен);

- Биржевые секреты (автор Линда Рашке);

- Технический анализ (автор Майкл Н. Кан);

- Межрыночный технический анализ (автор Джон Мэрфи);

- Метод графического анализа крестики-нолики (автор Томас Дорси);

- Малая энциклопедия трейдера (автор Эрик Л. Найман);

- Торговый хаос (автор Билл Вильямс);

- Учебник по дейтрейдингу (автор Льюис Борселино);

Смотрите также видео про технический анализ:

Виды графиков

Линейный график — это прямая линия, которая чаще всего соединяет цены закрытия финансового актива. Многие аналитики считают, что цены закрытия наиболее важные. Линейный — самый простой вид графика. По горизонтали указаны периоды, а по вертикали — цены.

Дневной линейный график депозитарных расписок Тинькофф. Две буквы «P» в верхней части графика — это свечные модели, которые показывает «Инвестинг-ком». Вертикальные черточки в нижней части графика — это объемы торгов. Чем выше столбик, тем больше инвесторы и трейдеры покупали и продавали в этот период. Черная линия — скользящее среднее значение объема за 20 дней

Бары — это вид графика, на котором каждый интервал времени представлен вертикальной чертой. Верхняя точка черты — максимальная цена, нижняя точка — минимальная. Слева и справа горизонтальными черточками наносятся цена открытия и цена закрытия.

Бары не соединяются между собой, каждый бар соответствует определенному периоду, например 5 минутам.

В современных торговых системах можно настроить цвет бара и видимость цен открытия и закрытия. По умолчанию красные бары появляются на графике, если цена закрытия находится ниже цены открытия. А зеленые — если цена закрытия, наоборот, находится выше цены открытия. На графиках по горизонтали указаны временные периоды, а по вертикали — цены.

Бары были популярны у аналитиков до того, как появились свечные графики.

Дневной график депозитарных расписок Тинькофф в виде баров

Свечной график — это вид графика, очень похожий на бары, но вместо черточек используются цветные прямоугольники. Эти графики называют свечами, потому что у прямоугольников есть черточки сверху и снизу. Прямоугольник называют телом свечи, а линии сверху и снизу — тенями. Тени свечей показывают максимумы и минимумы цены за выбранный период. А тело свечи показывает цены открытия и закрытия. В зависимости от настроек торговой системы цвет свечей можно менять.

Свечи старее, чем бары и линейные графики. Их использовали в Японии на рисовой бирже еще в 18 веке. В США такие графики стали известны в 1990-х годах благодаря Стиву Нисону и его книге «Японские свечи. Графический анализ финансовых рынков».

Для свечей используются те же данные, что и для баров, но свечные графики показывают не только направление, но и силу движения. Японцы определяют силу движения по высоте и цвету тела свечи и по соотношению тела свечи и ее теней. Например, длинная белая свеча почти без верхней тени показывает, что на рынке очень мало агрессивных продавцов. Обычно белые или зеленые свечи показывают, что цена закрытия выше цены открытия. Красные или черные свечи показывают, что цена закрытия ниже цены открытия.

Дневной свечной график депозитарных расписок Тинькофф

Поддержка и сопротивление

Технической поддержкой и сопротивлением на фондовом рынке могут признаваться локальные экстремумы или любые другие точки либо диапазоны цен, в которых встречалось давление продавцов или повышение стремление покупателей приобрести инструмент.

Магия круглых чисел

Это некие психологические уровни, которые очень быстро бросаются в глаза. Например, уровень в 100 или 200 руб. по акции всегда будет привлекать внимание большего количества трейдеров, чем цена 34 или 67 руб. Статистически доказано, что на таких точках объемы торгов сильно возрастают. Однако будут ли преобладать покупки или продажи — вопрос закрытый, ведь каждый участник фондового рынка преследует свои цели.

Смена ролей

Пробитие одного из технически важных уровней, как правило, меняет роль этого уровня на противоположную. Предположим, на графике было круглое сопротивление в 100 руб. за акцию, которое оберегало медвежьи позиции. После его прохождения оно становится поддержкой, которая будет стоять на стороне быков. То же самое относится и к линиям тренда.

Канал поддержки и сопротивления

Это диапазон ценовой волатильности, который ограничивается линиями поддержки и сопротивления. Многие трейдеры часто выстраивают свою стратегию именно внутри таких технических каналов, покупая от его нижних границ и фиксируясь возле верхних пределов.

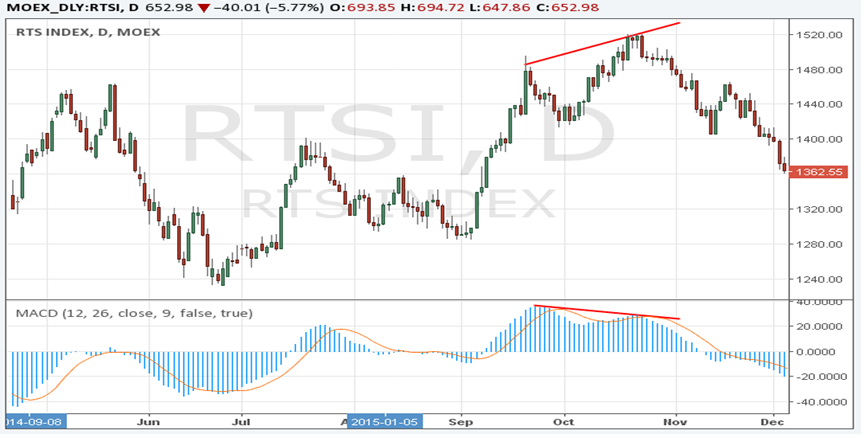

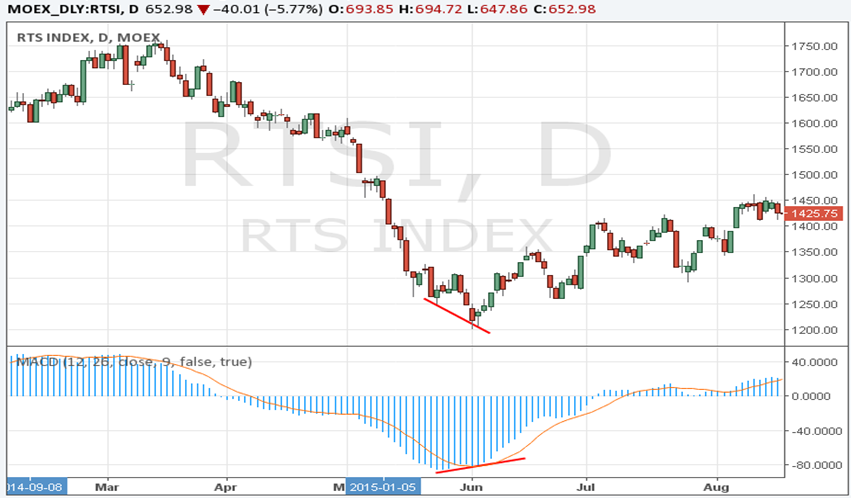

5. Что такое Дивергенция на MACD

Статистический анализ создал множество математических моделей, которые в той или иной мере описывают или характеризуют поведение цены. Сейчас они доступны практически каждому, так как все это очень легко построить и применить к графику цены прямо в биржевом терминале. Остановимся на одном из самых мощных и наиболее достоверном сигнале, которые подают нам технические индикаторы рынка – дивергенции. Дивергенция означает расхождение, и на практике представляет собой расхождение пиковых значений цены и пиковых значений индикатора. Наиболее популярным индикатором, по которому определяется дивергенция – это индикатор под названием MACD.

Цена на основном графике делает новый пик, превосходящий свой предыдущий, а новый пик индикатора (нижний график – синие столбцы) оказывается ниже предыдущего – это свидетельствует о вероятной смене восходящей тенденции на нисходящую.

И наоборот, в случае смены нисходящей тенденции на восходящую. Цена достигает нового минимума, превосходящего предыдущий, а значение индикатора не превосходит ближайший предыдущий минимум.

А. Элдер “Как играть и выигрывать на бирже. Психология. Технический анализ. Контроль над капиталом”

Наверное, основная мысль, которую стоит вынести из книги А. Элдера, – это то, что в основе успешной биржевой торговли и инвестирования лежит психология. Автор уделяет психологическим моментам много внимания. Первые 2 главы так или иначе рассказывают о трейдинге через психологию человека и толпы.

3-я глава – классический анализ графиков: построение, поддержка и сопротивление, тенденции и торговый коридор, линии тренда, разрывы. Подробно рассмотрены графические модели. 4-я глава посвящена роли компьютеров в биржевой торговле. 5-я и 6-я главы – индикаторам рынка. Контроль над эмоциями – это контроль над риском. Этому вопросу А. Элдер посвятил 10-ю главу. В конце книги даны практические задачи с ответами и баллами для самооценки.

Некоторые читатели справедливо замечают, что финансовые рынки меняются, а материал А. Элдера устаревает. Это, конечно, так. Но еще раз хочу обратить внимание, что для начинающих трейдеров особенно актуальным всегда будет вопрос психологии. Игнорирование психологических факторов в биржевой игре может привести к потере капитала. Автор в книге делает акцент именно на этом.

Пример технического анализа на бирже

Успешные трейдеры иногда рассказывают о своих торговых методах и системах. Но ни одна торговая система не дает гарантированную прибыль. А трейдеры, которые потеряли капитал, обычно не пишут книги.

Я приведу технический анализ сделки Джеральда Аппеля из книги Александра Элдера «Входы и выходы». Аппель создал индикатор MACD и до 2012 года управлял инвестиционным фондом. MACD расшифровывается как Moving Average Convergence-Divergence и в переводе на русский означает «схождение и расхождение скользящих средних». Индикатор показывает краткосрочные и долгосрочные направления цен на рынке, сейчас он входит во все торговые системы.

Аппель добавил на дневной график фьючерса на индекс Nasdaq-100 два индикатора: MACD и огибающие скользящие средние — полосы. MACD находится в нижней части графика. По нему Аппель определял направление цены и ее развороты. Полосы находятся прямо около ценовых баров. С помощью полос Аппель оценивал, завышена или занижена цена на фьючерс.

В марте 2004 цена фьючерса упала за нижнюю границу полос — цена в тот момент была занижена. Трейдеры в таких ситуациях говорят, что актив перепродан. Затем падение цены замедлилось, и она вернулась в пределы полос. Индикатор MACD из нижней точки тоже развернулся вверх. Трендовая линия, которая соединяет понижающиеся вершины MACD, была сломлена. Цена на графике пробила верхнюю границу нисходящего клина.

Когда три эти сигнала совпали, Аппель открыл длинную позицию. Цена резко пошла вверх и дошла до верхней границы полос. Там Аппель закрыл половину своей позиции. Другую половину он оставил в надежде на то, что цена продолжит расти. Но закрыл и вторую часть, когда быстрая линия MACD развернулась вниз.

Прибыльная сделка Джеральда Аппеля из книги Александра Элдера «Входы и выходы»